Tout d’abord, rappelons que, pour que les réductions ou crédits d’impôt (autrement dit payer moins d’impôts) soit prises en compte sur le paiement de l’impôt sur le revenu prochain. Il est nécessaire de les mettre en place avant la fin de l’année soit avant le 31 décembre.

Ensuite, chaque dispositif fiscal ou social mis en place doit en premier lieu répondre à un besoin social et/ou économique afin d’en trouver toute sa légitimité . Car, cela nécessite forcément une sortie de trésorerie et cette dernière ne peut être faites seulement pour une et seule raison fiscale.

Il est nécessaire de se faire accompagner afin de mettre en place un dispositif adapté à ses objectifs patrimoniaux, de carrières ou encore managériaux !

Entreprises et particuliers : voici des dispositifs applicables pour diminuer votre imposition :

Le préfinancement CESU: participez à l’augmentation de votre qualité de vie et celle de vos salariés.

Ce préfinancement ou compte prépayé versé peut vous servir à payer les prestations choisies au bénéfice de la personne physique, dirigeant et/ou salariés et également les prestations pour lesquelles vous missionnées LMK VIA CONSEIL qui sont éligibles.

En savoir plus sur notre dispositif inédit LMK, dans notre article de blog du 15 Juillet.

Les bénéfices du crédit d’impôt famille, avec ou sans salariés pour une déductibilité totale, est un avantage fiscal de 50% du montant des dépenses supportées dans la limite d’un plafond fixé par la loi.

Je suis un particulier, voici les éléments que je dois retenir:

- Faire appel à une entreprise qui possède l’agrément de service à la personne pour une prestation avant le 31 Décembre.

- L’augmentation du niveau de vie en période de Noël.

- Un crédit d’impôt de 50% sur le montant à payer de votre impôt sur le revenu ou remboursable.

Je suis une entreprise, voici les éléments que je dois retenir:

- La déduction de votre résultat imposable

- Le crédit d’impôt de 25% sur le montant à payer de votre impôt sur le revenu (IR) ou remboursable

- L’augmentation du niveau de vie en période de Noël.

- L’augmentation de la motivation

Je souhaite soutenir un projet et faire un don

Je suis un particulier : quels bénéfices et quelles conditions pour moi ?

- La réduction d’impôt peut aller de 66% à 75% dans les limites imposées par la loi.

- Le don doit être effectué à un organisme d’intérêt général ou reconnu d’utilité publique (exemple: aide aux personnes en difficulté, aide aux victimes de violences domestiques.)

- Besoin d’un justificatif de versement des dons pour bénéficier de la réduction d’impôt.

- Une participation à la vie économique et sociale.

Je suis une entreprise : quels bénéfices et quelles conditions pour moi ?

- Pour promouvoir une image de marque, il s’agit de dépenses de parrainage.

- Droit à une réduction des impôts de 60% des dons effectués, dans une limite de 10 000€ ou de 5% du chiffre d’affaires HT, s’il est plus élevé.

- Une participation à la vie économique et sociale.

- ATTENTION : Le mécénat ou les dons ne sont pas déductibles.

Je souhaite anticiper ma retraite et/ou ma succession : grâce au PER individuel ou collectif

Qu’est ce que le PER ?

Depuis le 1er octobre 2019, un nouveau produit d’épargne retraite est disponible : le PER (plan épargne retraite).

Souvent, selon la situation et le statut actuel, le montant de la rente que vous allez percevoir lors de votre retraite peut vous effrayer, alors calculez-le et anticipez-le !

LMK VIA CONSEIL se tient à votre disposition pour vous calculer ce montant et mettre en place un dispositif adapté à votre situation actuelle et surtout à vos objectifs patrimoniaux et financiers futurs.

C’est également un moyen de motivation des salariés et totalement exonéré d’impôt et très intéressant au niveau des charges sociales supportées par l’entreprise.

Pourquoi mettre en place un PER ?

- J’anticipe mon avenir.

- Je déduit le montant de mon revenu global brut, dans les limites fixées par la loi.

- J’ai la possibilité d’absence d’imposition au décès, selon le PER choisi et mis en place.

Je participe au développement durable en faisant des travaux énergétiques

Je suis une entreprise : quels bénéfices et quelles conditions pour moi ?

- Les travaux que j’effectue doivent remplir les conditions d’éligibilité.

- Les travaux doivent être effectués par un professionnel RGE (Reconnu Garant de l’Environnement).

- Je participe à la protection de l’environnement.

- J’ai 30% des dépenses engagées de crédit d’impôt, dans une limite de 25 000 €

Je suis un particulier : quels bénéfices et quelles conditions pour moi ?

- L’habitation correspond à mon habitation principale et a été réalisée depuis plus de 2ans.

- Les dépenses éligibles dépendent de mes ressources imposables, de ma région et de la composition de mon foyer.

- Le montant du crédit d’impôt va dépendre de la nature des travaux que j’effectue.

- Mes travaux doivent être effectués par un professionnel RGE (Reconnu Garant de l’Environnement).

- Je participe à la protection de l’environnement.

- Je dois payer les travaux, l’année où je souhaite avoir le crédit d’impôt.

- Attention ! Il existe un plafond de dépenses en fonction de ma situation familiale.

LMK VIA CONSEIL vous accompagne et vous informe, en fonction de votre situation.

Entreprises individuelles ou sociétés: voici des dispositifs applicables pour diminuer l’imposition du dirigeant ou de la structure :

La Prime MACRON : je récompense et motive mes salariés

La Prime PPV (Prime Partage Valeur), qu’est ce que c’est ?

« La prime exceptionnelle Macron de pouvoir d’achat est reconduite par la loi de finances rectificative pour 2024 publiée au Journal officiel le 1er décembre 2023. Cette prime partage valeur (PPV) anciennement dite « Macron » permet aux employeurs de verser aux salariés une prime exonérée d’impôt et de cotisations sociales.

Cette prime est exonérée d’impôt, de cotisations et contributions sociales, dans la limite de 3 000 €, limite portée à 6 000 € en cas de signature d’un accord d’intéressement ou pour les travailleurs de la deuxième ligne si des mesures de revalorisation sont engagées. Elle est par ailleurs exclue du calcul de la prime d’activité et pour l’attribution de l’allocation adulte handicapé (AAH). »

Quels sont les bénéfices de la Prime de pouvoir d’achat Macron ?

- Pour l’employeur, des exonérations sociales dans les limites prévues.

- Pour les salariés, des exonérations fiscales sur l’impôt sur le revenu (IR).

- Une augmentation de la motivation.

- Une augmentation du niveau de vie en période de Noël.

J’augmente mon niveau de vie et celui de mes salariés grâce aux chèques vacances

Quels sont les bénéfices fiscaux de l’achat de chèques vacances ?

- Une exonération de l’impôt sur le revenu.

- Les chèques vacances ne sont pas soumis aux cotisations sociales, dans les limites prévues par la loi.

- Une augmentation du niveau de vie en période de Noël.

- Une augmentation de la motivation.

Je souhaite offrir des cadeaux pour faire plaisir, remercier et fidéliser mes clients

Les éléments à retenir ?

- Les cadeaux sont déductibles s’il ne sont pas disproportionnés par rapport à l’activité, et en rapport avec cette dernière.

- La TVA est déductible dans la limite de 73€ TTC depuis le 1er janvier 2021 pour un seul cadeau.

- Une exonération d’impôt sur le revenu.

- Un soutien de la relation client.

Les chèques cadeaux : j’offre pour participer à un évènement de la vie de mes salariés !

Les éléments à retenir ?

Les règles juridiques et fiscales ne sont pas là par hasard, il est nécessaire de les connaitre pour les appréhender.

- Le montant de ces chèques cadeaux est limité par an, par évènement et par salarié.

- Si les conditions sont respectées, les chèques cadeaux sont exonérés socialement et fiscalement.

- Des documents sociaux et juridiques obligatoires doivent être mis en place.

- Une augmentation de la motivation de ses salariés, en montrant un intérêt aux évènements importants de leur vie.

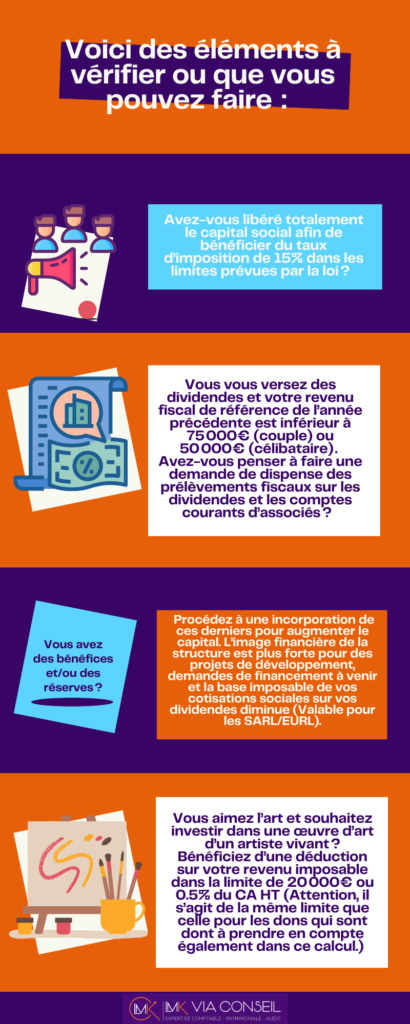

Je suis une société à l’impôt sur les sociétés : Quels sont les éléments fiscaux les plus importants ?

N’hésitez pas à nous contacter pour vous faire accompagner au jour le jour et anticiper votre résultat en bénéficiant des outils technologiques de pilotage proposés par LMK VIA CONSEIL, et inclus dans notre offre complète ! En nous contactant, vous pourrez bénéficier de crédits d’impôts et ainsi payer moins impôts.