SCI ou LMNP : que choisir ?

Vous découvrirez dans cet article de blog, l’intérêt des régimes fiscaux SCI ou LMNP

Lequel choisir pour optimiser son imposition ?

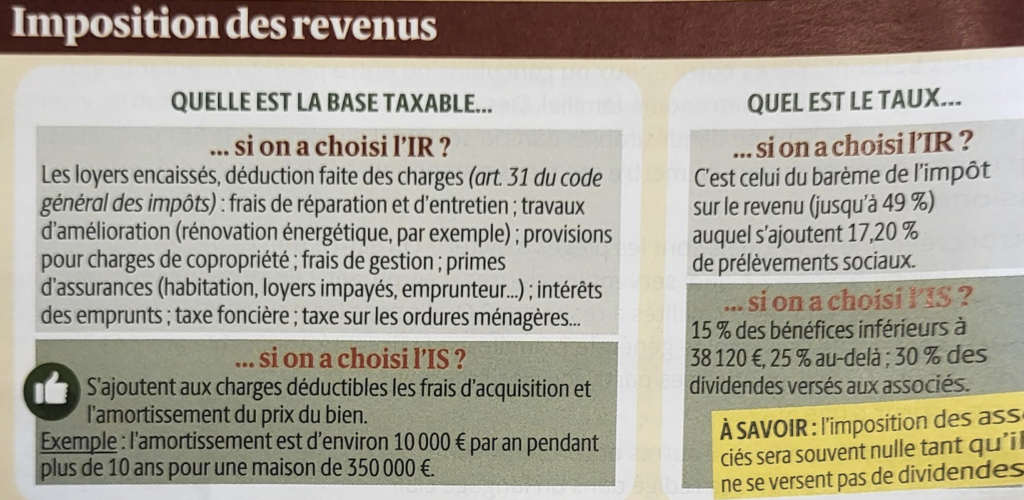

Il est important de savoir que la SCI et la LMNP sont des régimes juridiques et fiscaux qui permettent de déclarer des revenus locatifs. Toutes ces déclarations comprennent des assiettes d’imposition et des taux d’imposition différents.

Puisqu’une Société Civile Immobilière (appelée SCI) désigne une forme juridique unique alors que la Location Meublée Non Professionnelle (LMNP) est avant tout un statut fiscal.

Mais quelles sont vraiment leurs différences ? Peut-on cumuler une SCI et une LMNP ? Sous quelles conditions peut-on y souscrire ?

Définition des termes juridiques

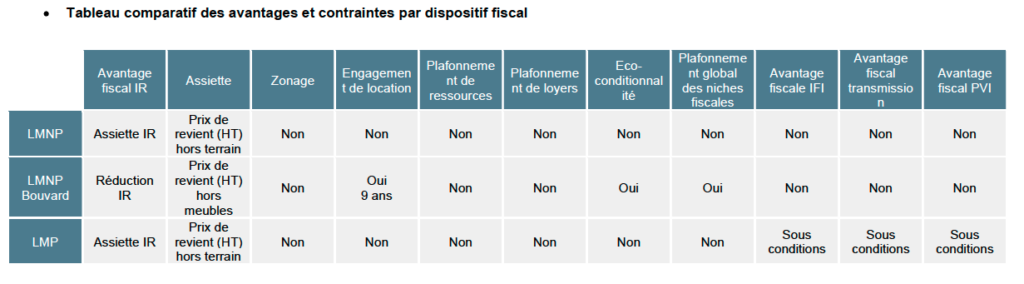

Il existe 3 types d’outils d’optimisation fiscale : LMNP, LMP, SCI.

Le statut fiscal LMNP

Le statut fiscal LMNP (Loueur Meublé Non-Professionnel) est un statut destiné à tous les contribuables français ; leur but étant de faciliter la gestion d’un bien acheté et de le louer meublé avec une fiscalité avantageuse.

Par ailleurs, ce dispositif fiscal peut être mis en place lors d’un achat d’un bien immobilier de 3 catégories, notamment :

- La résidence en location classique ;

- La résidence en location saisonnière sur 2 ans ;

- La résidence de services (résidence étudiante, résidence d’affaires…).

MOT DE LUCILE KACEL

Les revenus générés par cette location meublée ne doivent pas excéder la somme de 23 000 €/an pour le propriétaire ET 50 % des revenus globaux annuels du foyer fiscal du propriétaire (les critères sont cumulatifs). A savoir qu’un investissement réalisé dans le cadre d’une LMNP, est un investissement sur le long terme. Cet investissement immobilier doit, en effet, être conservé et ne pas être revendu pendant un certain de temps ; sinon le choix fiscal de départ n’est pas adapté.

Attention :

Une LMNP avec une activité saisonnière où le CA est supérieur à 23 000 € TTC se verra appliquer des cotisations URSSAF.

Location meublée, c’est quoi ?

La location meublée concerne l’immobilier neuf et ancien. Il faut dans ce cas, être équipé de tout le mobilier nécessaire à l’habitation, à la vie courante.

Une maison ou un appartement sont considérés comme étant meublés lorsque le locataire peut s’y installer sans avoir besoin d’apporter ses propres meubles. Il doit donc contenir le mobilier et les éléments suffisants pour permettre à son occupant de vivre normalement dans les lieux, dès son arrivée, en n’y apportant que ses effets personnels.

De plus, un bail doit être conclu pour une durée minimale d’un an (9 mois pour les étudiants).

Liste du mobilier minimum obligatoire pour un logement meublé

Selon la loi ALUR du décret du 5 août 2015, un logement meublé doit posséder à minima les meubles suivants :

- Literie comprenant couette ou couverture ;

- Dispositif d’occultation des fenêtres dans les pièces destinées à être utilisées comme chambre à coucher ;

- Plaques de cuisson ;

- Four ou four micro-ondes ;

- Réfrigérateur comportant au minimum un freezer ;

- Vaisselle nécessaire à la prise des repas ;

- Ustensiles de cuisine ;

- Table et sièges ;

- Etagères de rangement ;

- Luminaires ;

- Matériel d’entretien ménager adapté aux caractéristiques du logement.

La fiscalité LMP, qu’est-ce que c’est ?

Tout comme la fiscalité LMNP, le statut Loueur Meublé Professionnel (LMP) est destiné aux propriétaires qui souhaitent mettre en location un logement meublé.

Ensuite, afin d’être affilié au statut fiscal LMP, 2 conditions doivent être remplies :

- Les loyers annuels du bien immobilier professionnel doivent excéder le seuil de 23 000 €/an ;

- Et, ces recettes doivent être aussi supérieures au montant total des autres revenus du foyer fiscal ou à 50% des revenus globaux du foyer fiscal.

Si ces conditions ne sont pas remplies, il faudra opter pour le statut LMNP.

De plus, ce montant doit également être supérieur à vos revenus professionnels. Et, lorsqu’il y a un bail commercial, le régime LMP impose de conserver le bien pendant une durée minimale de 9 ans renouvelable (possibilité de résiliation tous les 3 ans le cas échéant).

Différence entre location nue et location meublée (location meublée = LMNP et LMP) ?

Comme cité précédemment, ces deux régimes fiscaux ont plusieurs différences. Il existe aussi une différence liée aux les conditions d’éligibilité des revenus. En effet, les revenus générés de la location de biens immobiliers nus sont imposables dans la catégorie des revenus fonciers. Alors que les revenus issus de la location meublée sont imposés dans le cadre des bénéfices industriels et commerciaux (BIC).

A savoir pour vos déclarations fiscales :

-

Revenus BIC non pro : LMNP

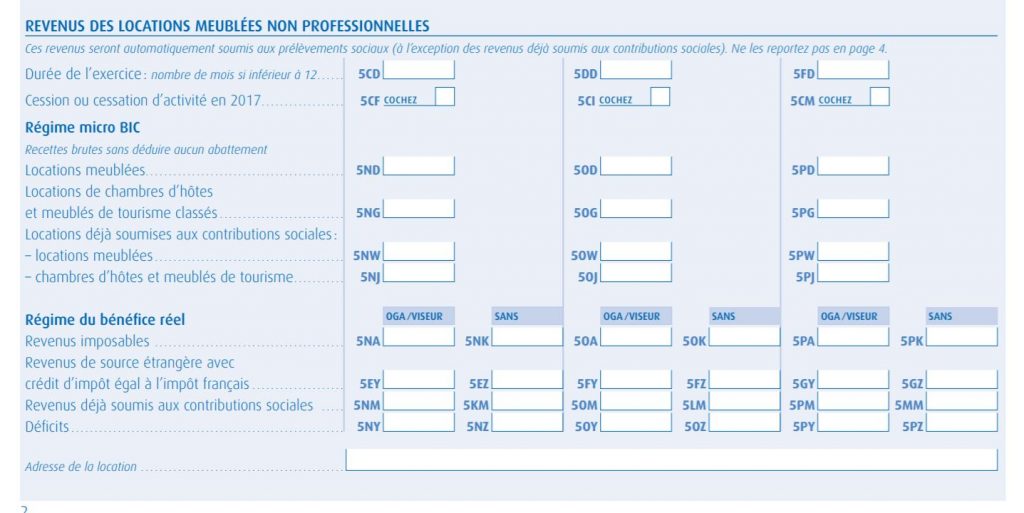

« Les revenus BIC sont à renseigner dans la déclaration 2042 C Pro dans la section revenus des LMNP (Location Meublé Non Professionnelle) ».

Le propriétaire du bien meublé, doit aussi joindre sa déclaration de résultat des BIC avec le formulaire n° 2031 ainsi que la liasse des tableaux annexes » (voir l’image ci-après, correspondant à la page de déclaration LMNP au micro ou au réel).

Deux options s’offrent à vous, soit réaliser un micro meublé (dans ce cas, vous bénéficierez d’un abattement de 50 %), soit opter pour le régime réel (vous pourrez alors déduire vos charges réelles ainsi que les amortissements relatifs aux biens immobiliers).

Si vous avez opté pour le régime du REEL, cela dépendra de la base imposable (résultat calculé) après application de votre taux.

Le montant de votre imposition dépendra alors de votre taux marginal d’imposition (sur lequel il convient de rajouter 17,2% de prélèvements sociaux).

- Revenus BIC pro : LMP

« L’entreprise doit déclarer ses revenus à l’aide du formulaire n°2042 C Pro. Il doit aussi joindre sa déclaration de résultat des BIC avec le formulaire n° 2031 ainsi que la liasse des tableaux annexes ». Voir cases dans l’image ci-dessus avec OGA et sans OGA (organisme de gestion agréé).

Notes :

L’image ci-dessus correspondant à la page de déclaration des LMNP au micro ou au réel. Concernant les LMP, il faut les déclarer sur une autre page (page dédiée à la déclaration des entreprises commerciales BIC au réel).

Consulter votre expert-comptable pour en connaître davantage sur le régime des plus-value si on est en LMNP ou en LMP, contactez-nous ICI.

A noter :

Pour toutes questions relatives à vos déclarations fiscales pro ou perso, vous pouvez contacter votre expert-comptable. Il vous accompagnera dans toutes vos démarches. Pour plus d’informations, consulter les missions du cabinet LMK Via Conseil ICI

Lorsque vous faites appel au cabinet LMK Via Conseil, vous bénéficiez d’avantages spéciaux. Puisqu’une partie des prestations est de l’ordre d’un accompagnement administratif à la personne physique et sont éligibles au crédit d’impôt de 50% et ou 25% selon votre situation. La mission est délivrée à la personne physique en lieu et place de son domicile.

Qu’est-ce qu’une SCI ?

Une SCI (Société Civile Immobilière) est une forme juridique appartenant minimum à deux associés, personnes physiques. De plus, une SCI appartient à la catégorie des sociétés civiles. Elle a pour but la gestion d’un ou de plusieurs biens immobiliers, composant le patrimoine immobilier des associés.

Tout comme une société, chaque associé détient des parts sociales de la SCI, et ce, proportionnellement à leurs apports. Un gérant devra être nommé et il aura pour mission principale, la gestion courante du ou des biens immobiliers détenu(s) par la SCI.

Dans le cadre d’une SCI, trois types d’activités peuvent être exercés :

- La gestion d’immeubles ;

- La mise en location d’immeubles ;

- La construction d’immeubles en vue de leur vente.

Peut-on cumuler ces optimisations fiscales ?

La loi indique qu’« une Société Civile Immobilière (SCI) dont l’objet doit nécessairement être civil ne peut exercer d’activité de nature commerciale comme la location meublée qu’elle soit professionnelle ou non professionnelle ». Toutefois, il est possible d’exercer au sein d’une SCI, une activité de LMNP sous réserve de répondre aux conditions suivantes :

- Une SCI doit respecter les règles de création et une attention particulière doit être portée quant à la rédaction des statuts. En effet, les statuts doivent être conformes aux objectifs des associés ;

- La location meublée est possible dans une SCI. Lorsque vous créez une SCI, vous avez le choix d’opter à l’IR ou à l’IS. Ce choix opère selon plusieurs critères : selon la situation familiale, selon la situation du foyer du gérant, selon qu’il y ait une acquisition ou non, selon le taux d’intérêt et la durée de financement en cas d’achat, selon la longévité du projet, selon la capacité financière du foyer… etc. Dans ce cas, il est préférable d’échanger avec votre expert-comptable ICI ;

- Au sein d’une SCI, si vos revenus d’une location meublée dépassent 10% de l’ensemble des revenus alors cette SCI sera obligatoirement à l’IS.

Les avantages de ces régimes fiscaux et juridiques

Le statut LMNP (Loueur en Meublé Non Professionnel) ainsi que le statut de la SCI peut vous offrir de nombreux avantages fiscaux. Les voici :

Avantages de la SCI

Plusieurs avantages à créer une SCI :

Aucun capital social minimum

Du fait que la SCI n’impose aucun capital social, la gestion donc est simplifiée. De plus, les associés ont la faculté à vendre des parts de la SCI.

Protection du patrimoine des associés

La SCI facilite la protection du patrimoine des associés, de ce fait, le régime fiscal est flexible et permet plusieurs avantages selon l’option choisie. Par exemple, dans le cadre du dispositif Pinel (logements neufs), certaines conditions sont à remplir. Les voici :

- Seuls 2 biens par an peuvent être défiscalisés ;

- L’investissement dans le bien mis en location ne dépasse pas 300 000 euros ;

- Le plafond du loyer est fixé selon la situation géographique du bien.

MOT DE LUCILE KACEL

Les 4 raisons d’opter pour une SCI :

- Conserver une maison de famille ;

- Avoir la main sur sa fiscalité ;

- Transmettre son patrimoine immobilier ;

- Protéger son concubin.

LMNP : ses avantages ?

Dans le cadre du dispositif LMNP, plusieurs avantages résident :

Avantages fiscaux

L’un des premiers avantages de la LMNP réside dans la flexibilité de son régime fiscal. Les revenus de la LMNP sont obligatoirement imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC) dont 2 régimes fiscaux sont à disposition des investisseurs :

- Le régime micro-BIC ou régime forfaitaire : avec ce régime fiscal, vous pouvez bénéficier d’un abattement fiscal de 50 % sur vos recettes locatives si celles-ci n’excèdent pas 72 600 euros par an ;

- Déductions de toutes les charges nécessaires à la gestion du bien (mobilier, travaux…) ;

- Déductions des charges calculées correspondantes à l’usure du bien immobilier ce qui ramène à une base imposable nulle ou largement inférieure à un autre régime (frais d’acquisition, intérêts d’emprunts, honoraires d’agence…).

Autres avantages liés à l’optimisation fiscale LMNP :

D’autres avantages résident dans le choix d’une optimisation fiscale LMNP. Les voici :

- Une récupération de la TVA (Si une option est faites et possible selon l’activité du LMNP sinon l’option à la TVA n’est pas possible) ;

- L’amortissement LMNP ;

- Un déficit reportable ;

- La revente de la LMNP ;

- La LMNP bénéficie en cas de vente du régime des PV des particuliers : une exonération totale au bout de 30 ans. L’exonération dégressive des prélèvements sociaux est effective à partir de la 22ème année. Au bout de 22 ans, la cession d’une LMNP procure aux investisseurs une exonération d’impôt. Et, au bout de 30 ans, elle procure une exonération de prélèvements sociaux.

Alors convaincu les logements meublés ?

En bref,

- Une SCI est une Société Civile Immobilière ayant pour objet civil, la gestion d’un ou de plusieurs biens immobiliers. Une SCI peut être soumise à l’IR (si le bien immobilier n’est pas meublé ou si les recettes des locations meublées ne dépassent pas 10 % des recettes totales) ou à l’IS (si le logement est meublé) – elle est à réfléchir en cas d’anticipation de transmission du patrimoine, de protection de ce dernier, de succession etc. ;

- Ensuite, une LMNP (Loueur Meublé Non Professionnel) est un statut juridique ayant pour objet commercial la location meublée. Selon votre situation, votre expert-comptable vous accompagnera dans le choix à l’IR ou à l’IS via une SCI… ;

- Le cumul de la LMNP et de la SCI est possible sous certaines conditions.

Voici un tableau récapitulatif des avantages et contraintes par dispositif fiscal :

Une éventuelle question ?

Contactez notre team LMK Via Conseil via ce formulaire ICI, Lucile Kacel reviendra vers vous afin de répondre à toutes vos questions et vous accompagner la gestion de vos revenus locatifs.