IMPOT SUR LE REVENU – IR

QUE DOIS JE DECLARER AUX ADMINISTRATIONS FISCALES ?

Dans cet article, le cabinet d’expertise comptable LMK Via Conseil vous indique comment déclarer vos revenus à l’administration fiscale. A savoir, tous les ans, vous devez déclarer vos revenus aux impôts, même s’il existe le prélèvement à la source. Celui-ci ne modifie en aucun cas l’obligation de déclarer les revenus. En effet, le prélèvement à la source est calculé selon les revenus imposables pris en compte après l’imputation de vos charges déductibles. De ce fait, plus vous en déclarez, moins vous payez d’impôt. Il faut donc les mettre à jour sur chaque déclaration fiscale. Sans déclaration, les administrations fiscales ne sont au courant et ne peuvent baisser votre taux d’imposition…

Cela peut paraître compliqué selon si vous êtes devenu majeur et n’êtes plus rattaché au foyer fiscal de vos parents. Ou encore, si vous venez d’arriver en France en cours d’année, il vous faut déclarer vos revenus dans l’onglet « international » du site des impôts.

No stress ! Ce n’est pas difficile et vous pouvez vous faire accompagner par Lucile Kacel, expert-comptable du cabinet LMK Via Conseil !

Les informations à transmettre aux administrations fiscales

Les coordonnées

Les revenus perçus en 2023 pour la déclaration 2024

Pour ce faire, il vous faudra déclarer l’intégralité des revenus perçus en 2023.

En effet, les revenus doivent comprendre tous les salaires du foyer fiscal, les différentes pensions perçues, c’est-à-dire les pensions alimentaires, les pensions retraites… de plus, les revenus 2023 concernent également vos capitaux mobiliers et immobiliers, les plus-values immobilières ou encore les plus-values mobilières…

Les crédits d’impôts, déductions fiscales et les réductions fiscales

Lors de votre déclaration, il vous faudra déduire toutes vos charges, déductions fiscales et aussi, les crédits d’impôts. Ces frais concernent à la fois les gardes d’enfant de moins de 6 ans, les dépenses liées à l’emploi d’un salarié à domicile, comme par exemple, une femme de ménage… Vous pouvez également bénéficier de crédits d’impôt grâce aux dons versées, aux pensions alimentaires versées…

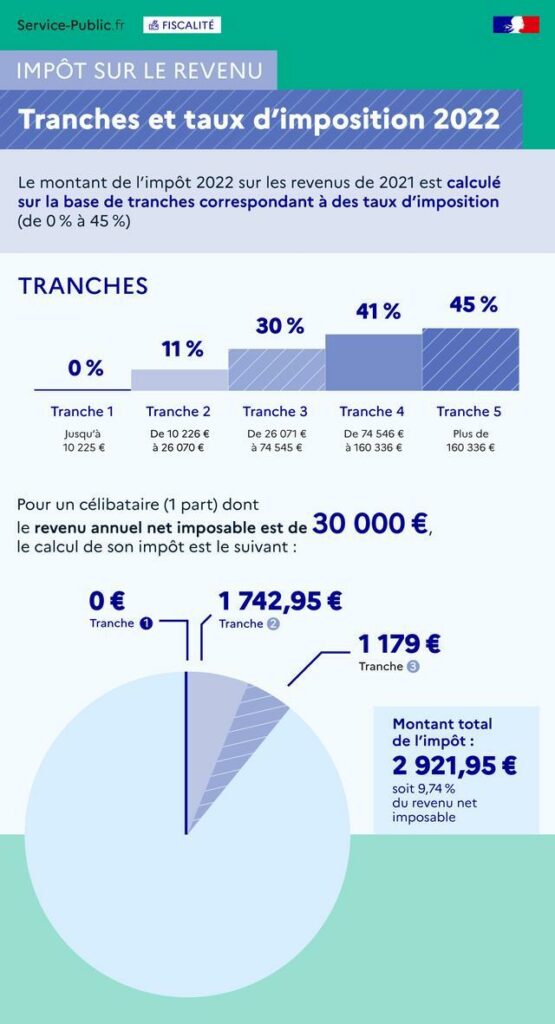

Comment calculer mes impôts et quel est mon barème des impôts sur les revenus ?

A titre d’exemple,

Voici la déclaration d’un foyer d’une seule part de type célibataire :

Ce célibataire possède un revenu net imposable de 30 000 €. A celui-ci ne s’applique aucune réduction ni déduction fiscale. De ce fait, nous pouvons en déterminer son quotient familial de 30 000 €.

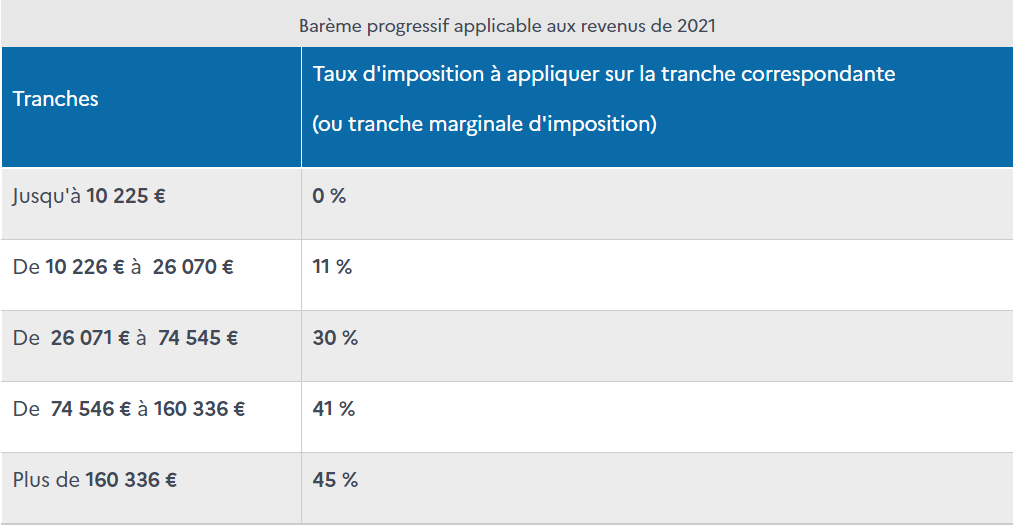

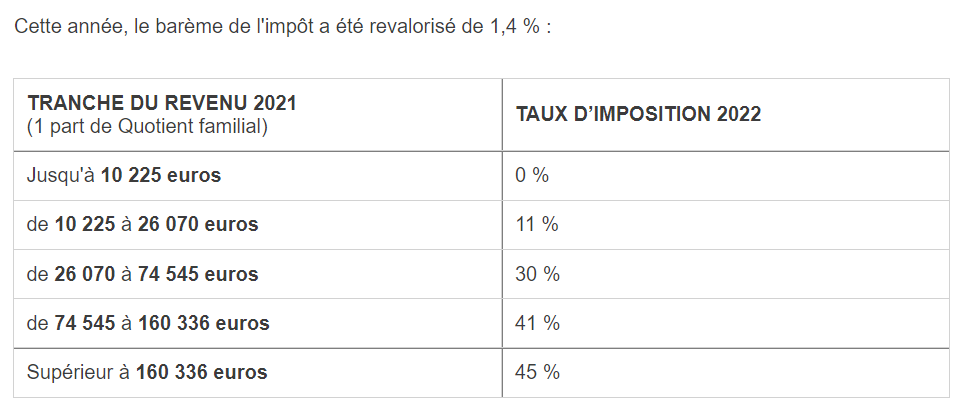

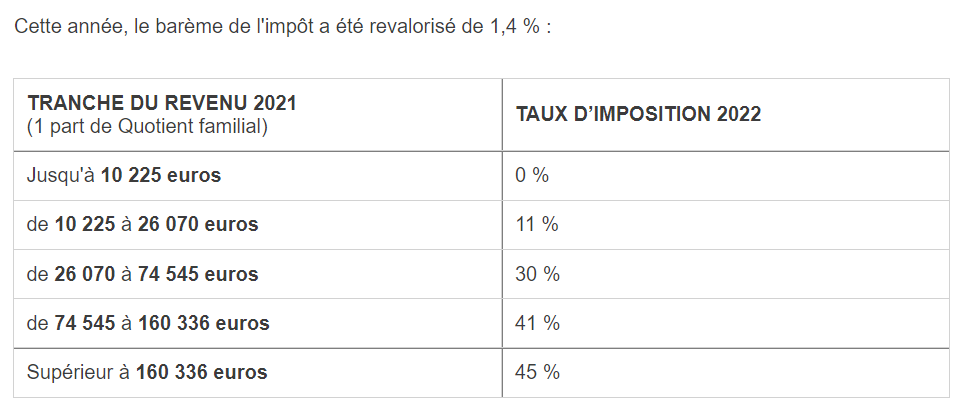

Une fois le quotient familial déterminé, les barèmes d’imposition s’appliquent (cf se référer au tableau des impôts ci-dessous) :

Par conséquent, ce célibataire bénéficie d’un taux marginal d’imposition (TMI) de 30 %, puisque son quotient familial se situe dans les tranches à 30%.

Néanmoins, il faut savoir que tous ses revenus ne sont pas imposables à 30%. C’est pourquoi, il est important de lister tous ses frais réels, ses réductions d’imposition et crédits d’impôts dont il bénéficie… Ce ne sera qu’après le listing de ces éventuels « frais » que le célibataire pourra déclarer correctement ses revenus aux administrations fiscales.

Connaître en détails les revenus imposables et exonérés

Les principaux revenus imposables dans le cadre d’une activité salarié

Dans le cas de leurs études (jobs étudiants, jobs d’été…), les étudiants seront imposés seulement sur des revenus supérieurs à 3 fois le montant du SMIC mensuel. Pour information, en 2023, ce quota était de 4 936 €. Les étudiants devront également déclarer aux administrations fiscales, leurs indemnités et leurs gratifications de stage en entreprise. Ces sommes annuelles déclarées seront également imposées si elles sont supérieures à 19 744 € pour 2023.

Par ailleurs, si vous percevez des revenus sur des bénéfices, vous serez imposés. Ces revenus peuvent être d’ordre non commerciaux (BNC), d’ordre industriels et commerciaux (BIC) ou encore d’ordre agricoles (BA).

Les principaux revenus exonérés

Les différents frais déductibles des IR (impôts sur le revenu)

A savoir, certains frais sont déductibles de vos impôts sur les revenus. Il est important de les déclarer et les inscrire sur votre déclaration fiscale.

En effet, l’Etat permet de bénéficier de déduction mais aussi de crédits d’impôts dans la limite des barèmes imposés ou d’un plafond. Alors, autant en profiter !

VOTRE ÉPARGNE RETRAITE

L’épargne retraite permet de bénéficier de déduction fiscale. Ainsi, toutes les sommes, que vous avez placées dans un PERP, un PER ou un régime Préfon, vous permettront de déduire à hauteur de 10 % de vos revenus nets sur l’année passée. Cette somme doit être comprise entre 4 114 et 35 194 €.

Pour les indépendants, il existe une possibilité de déduction supplémentaire plafonnée à 76 101 €.

Si vous le souhaitez vous pouvez opter à la renonciation de déduction de vos versements volontaires sur vos revenus imposables. Mais cette option est irrévocable et doit être exercer lors du versement sur le plan.

LA PENSION ALIMENTAIRE VERSÉE À UN PROCHE

Lors de votre déclaration 2024, vous pouvez déclarer une pension alimentaire à l’un de vos enfants. Pour ce faire, l’enfant doit être majeur et posséder son propre foyer fiscal (déclaration indépendante à celui de ses parents). Cette déduction est possible dans la limite de 6 363 € par an et par enfant.

Pensions alimentaires versées à un enfant mineur :

Pensions alimentaires versées à un enfant majeur.

Pensions alimentaires versées à un parent

L’ACCUEIL A DOMICILE D’UNE PERSONNE ÂGÉE

LES RACHATS DE TRIMESTRES DE RETRAITE

Par ailleurs, vous pouvez aussi dans le cadre de votre déclaration à l’IR, bénéficier de déduction fiscale grâce à toutes les sommes engagées liées au rachat des trimestres de retraite. En effet, aucun plafond n’est à ce jour fixé et tous les rachats sont pris en compte. Donc profitez-en et déclarer vos rachats de trimestre de retraite !

LES DÉFICITS FONCIERS ou Défiscalisation immobilière

La défiscalisation immobilière ouvre droit à des déductions fiscales provenant de la location de ces logements. Elles peuvent être d’ordre d’éventuels déficits fonciers, de loueurs meublés professionnels (LMP) ou encore de diverses lois liées à la location immobilière (PINEL, LMNP, Malraux, Censi-Bouvard…).

LA CSG

Dans vos déclarations fiscales, il est important également de lister toutes vos différentes contributions sociales. En effet, la CSG, autrement dit la Contribution Sociale Généralisée, permet de bénéficier d’une déduction fiscale. Les CSG concernent notamment les dividendes, les plus-values de cessions de valeurs mobilières…

Elle permet une déduction de plus de 6.8 % du revenu global annuel.

L’ALLOCATION COVID-19

Par ailleurs, dans le cadre de la crise sanitaire liée à la Covid 19, des mesures exceptionnelles proposées par l’Etat ouvre droit à des traitements fiscaux.

En effet, certains frais professionnels tels que ceux liés au télétravail, ont été rajoutés pour permettre aux ménages de bénéficier de déductions fiscales supplémentaires. Plusieurs traitements peuvent ainsi être calculés selon le type de frais engagés. Nous vous conseillons de vous renseigner sur ces frais avant de déclarer quoi que ce soit sur votre déclaration fiscale.

Les frais réels à déclarer sur les impôts sur les revenus

Les Dons

Il est sans cesse opportun d’effectuer des dons envers des associations ou autres structures. En effet, les dons permettent de bénéficier d’un crédit d’impôt ou d’une réduction fiscale selon le domaine d’activité de celle-ci. Renseignez vous auprès de la structure pour connaître le montant déductible ou bien en vous rapprochant de votre expert-comptable, tel que Lucile Kacel.

Je suis en retard dans mes déclarations fiscales

Quelles sont les pénalités sur les déclarations IR ?

Si vous êtes imposable et que vous ne pouvez pas effectuer votre déclaration dans les temps, vous vous exposerez à des pénalités.

En effet, il faut remplir et/ou valider votre déclaration soit en ligne, soit en version papier pour éviter des frais de pénalités dans les dates imparties par l’Etat.

Dans ce cas, le retard de votre déclaration vous exposera à une majoration de 10 % si elle est déclarée rapidement. En vient également, la majoration du nombre de jour de retard et ensuite, il s’ajoute en plus, des intérêts de retard allant jusqu’à 0.20%/mois de retard.

Réussir sa déclaration à temps

Pour réussir votre déclaration dans les temps, vous pouvez contacter le cabinet d’expertise comptable LMK Via Conseil sur Alès afin de :

- Déclarer votre déclaration d’impôt : nous avons un délai supplémentaire et nous vous faisons des préconisations

- Connaître votre taux d’imposition et simuler avec vous vos impôts. Néanmoins, vous pouvez préparer votre RDV comptable grâce au simulateur de calcul 2022 se basant uniquement sur les revenus 2021.

Dois-je établir une déclaration commune ou distincte avec mon conjoint ?

Le cas d’une déclaration commune

A SAVOIR sur les époux

A SAVOIR sur les décès

- Une couvrant la période du 1er janvier à la date du décès

- L’autre de la date du décès au 31/12 .

A SAVOIR sur le PACS

Le cas d’une déclaration distincte

Pour conclure,

Votre expert-comptable, Lucile Kacel, peut vous conseiller dans la déclaration de vos différents revenus à l’administration fiscale (Impôts sur les revenus). Ainsi, l’équipe LMK Via Conseil vous aidera à :

– Chiffrer vos frais réels supportés au cours de l’année

– Avoir une vision de votre barème selon votre quotient familial et/ou situation familiale (célibataire, pacsé, divorcé, avec ou sans enfant…)

– Lister votre patrimoine s’il y a et d’y intégrer vos réductions fiscales dans vos revenus

– Vérifier vos déclarations selon les prélèvements à la source

– Lister les différents dons établis dans l’année

– Enumérer vos charges déductibles de type : pension alimentaire versée à un proche, l’épargne retraite, l’accueil d’une personne âgée chez vous, les rachats de trimestre de retraite, les déficits fonciers, la CSG, l’allocation covid-19…

Le cabinet comptable de Lucile Kacel

- si vous n’êtes pas imposable, le montant est remboursé par l’administration fiscale

- Si vous êtes imposable, il est imputé sur le montant d’IR à payer

Pour toutes autres demandes liées à votre déclaration à l’IR, vous pouvez prendre rendez-vous en ligne avec Lucile Kacel, Expert-comptable du cabinet LMK :

Prendre RDV en ligne